7大投資テーマから考えるポートフォリオ戦略

(その7)「FIREを目指す」ポートフォリオ戦略

2021年10月21日

1.FIREは多くの労働者のあこがれ

2.FIREの実現は困難

3.それでもFIREを目指すなら

1.FIREは多くの労働者のあこがれ

■最近ではFIREという言葉をしばしば耳にします。FIREとは「Financial Independence Retire Early」のことで、多額の金融資産を背景とした早期退職を指します。資産運用の成功による早期の自由時間の確保は決して新しい話ではなく、以前から多くの労働者のあこがれであり続けています。

2.FIREの実現は困難

■ただ、FIREを実現することは現実的には非常に困難です。

■生命保険文化センターが発表している「令和元年度生活保障に関する調査」によると、夫婦二人世帯のゆとりある老後生活の必要資金は月36万円となっています。

■日本年金機構によると、夫婦二人世帯の標準的な年金額は22万円です。そのため、年金により生活費のおよそ3分の2が確保される格好となっており、老後のための資産運用計画としては、この差額を埋めるのが主な目的となります。

■しかし、FIREとなると、年金を当てにせずに月々の生活費を工面することになるため、金融資産の必要額は跳ね上がります。

■たとえば、40歳で引退し、その後は3%で運用しながら月36万円分の資産を取り崩し、70歳から22万円の年金を受給しながら100歳まで生きると試算します。そうなると、40歳でおよそ1億円の資産が必要です。

■30歳から毎年200万円を投資に回したとしても、40歳で1億円の資産を築くとなると、年34%という非常に高い、やや非現実的なリターンが必要となります。なお、実際には早期退職によって年金受給額も減少するため、さらに高いリターンが求められます。また、まだ学生の子供がいたり、住宅ローンが残っていたりすれば、それに応じた資金も追加で必要になります。

3.それでもFIREを目指すなら

■それでもFIREを目指すのであれば前述のようなリターンを狙わなければなりません。

■そうなると残念ながら、資産形成で広く活用されている投資信託ではない手段を探す必要があります。たとえば、競馬の三連単、サッカーくじのMEGA BIG、宝くじなどが候補になります。

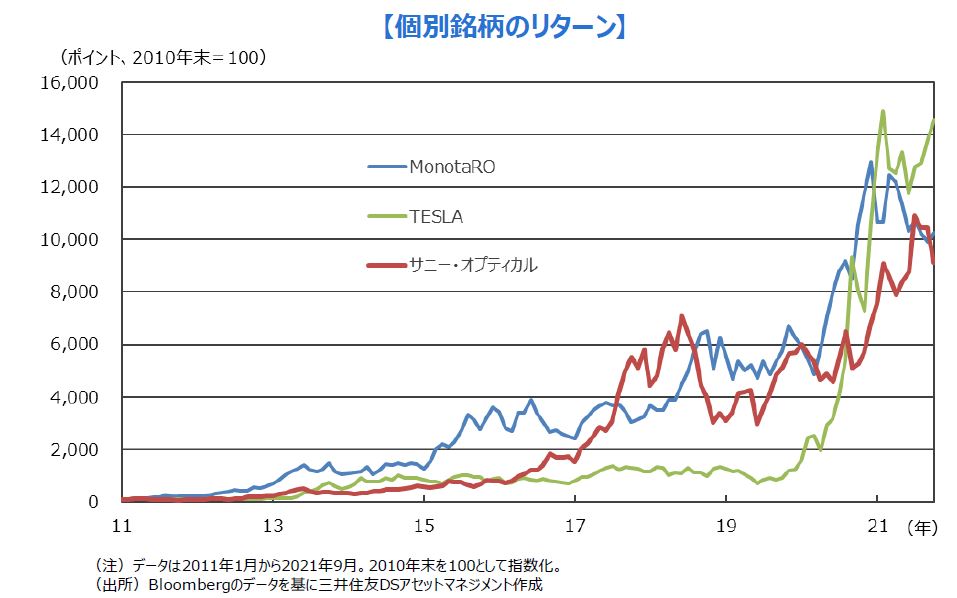

■金融資産に限定して考えると、個別株や仮想通貨が投資対象となります。さらに、分散投資ではなく集中投資が必要です。たとえば、2011年以降の株価の騰落率を見ると、日本ではMonotaROが約100倍、米国ではテスラが約140倍、アジアではスマートフォン向けカメラ部品を製造するサニー・オプティカルが約90倍となっています。これらの銘柄に集中投資すればFIREは可能です。また、仮想通貨も対象になります。ビットコインは2011年以降約14万倍となっています。

■なお、FIREという言葉を世界的に広めるきっかけとなったソーシャルメディアであるRedditでは、FIREはYOLOという単語とセットで使われています。YOLOとは「You Only Live Once」、すなわち「人生は一度きり」の略で、人生を充実させるため多大なリスクをとることを推奨する言葉となっています。人生は一度きりなのだから大きく投資しよう、それで失敗したならしょうがないという考えです。

■比較的短期間でFIREを目指すのであれば、こうしたYOLOの考えに代表されるように、限界を超えたリスクをとる運用が必要となります。

■ただ、あまりにも高いリスクをとった資産運用は推奨されません。人生が一度きりである以上、大事に生きることも必要です。また、多くの現役世代にとっては投資収入よりも本業での給与収入の方が多くなります。そのため、FIREを目指すのであれば、投資におけるリスクを高めるよりも、本業での収入増加を目指す方が再現性がありそうです。

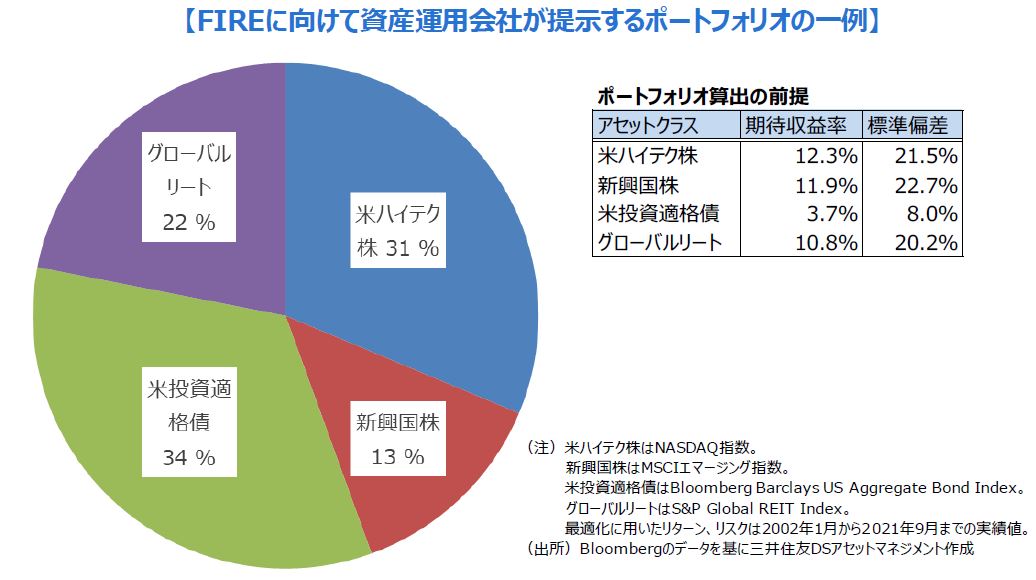

合理的な分散投資の例

■FIREに向けて着実に資産を積み上げるためのポートフォリオの例を以下に挙げます。米ハイテク株、新興国株、海外リートを中心とした外貨建てリスク資産を手厚く組み込むことで、本シリーズで以前提示したポートフォリオよりも期待リターンを高めたものとなっています。こちらのポートフォリオは2002年以降のリターン、リスクの実績値を基に計算しており、全体の期待収益率は9%、標準偏差は14.6%となっています。

■年率9%のリターンではFIREには力不足です。ただ、本業での賃金上昇と組み合わせることができれば、FIREを目指すことも可能かもしれません。

■なお、FIREを目指す別の手段として、投資を早いうちから始めるというのがあります。たとえば、30歳からではなく20歳から毎年200万円を投資するのであれば、40歳で1億円を貯めるための必要リターンは年率9%と、こちらで提示したポートフォリオでも十分な内容となります。

■また、働きながらこうしたポートフォリオで運用すると、暴落などに巻き込まれて運悪くFIREを達成できなかったとしても、FIREには失敗してもそのまま働き続けることができるというオプションがあります。これが、定年退職間際の資産運用との最大の違いです。そのため、FIREを目指す過程ではある程度リスクをとった運用を行うことが可能です。

■FIREまでは届かなかったとしても、相対的に多額の資産を若くして持つことにより、残業や業務量の削減により部分的なFIREにつなげることも可能です。特にリスク許容度の高い若年層では、FIREを目指すくらいの気概で資産運用を行うのも良いかもしれません。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません

関連マーケットレポート

- 日々のマーケットレポート

- 日々のマーケットレポート