三井住友DS インカムバランスNISAファンド (成長投資型)/(予想分配金提示型) 追加型投信/内外/資産複合

愛称

(成長)/(予想分配)

(成長)/(予想分配)

資産をはぐくむことは、未来をはぐくむこと。

新しいNISAの始まりに合わせて、長期投資を応援する「はぐくむニーサ」 を設定しました。

ファンドのポイント

シンプルな分散投資で「リスク軽減」

分散投資でリスク低減を図りながら、株式・リートへの投資 比率を高めることで、中長期的な世界経済の成長を享受します。

分散投資でリスク低減を図りながら、株式・リートへの投資比率を高めることで、中長期的な世界経済の成長を享受します。

インカムに着目「安定的な収益獲得」

インカム(配当や金利)の 着実な積上げにより、

安定的な収益の獲得を目指します。

インカム(配当や金利)の 着実な積上げにより、安定的な収益の獲得を目指します。

アクティブ運用で「厳選投資」

アクティブ運用の銘柄選別で、インカムの積上げに加え、 中長期的な値上がり益の獲得を追求します。

アクティブ運用の銘柄選別で、インカムの積上げに加え、中長期的な値上がり益の獲得を追求します。

シンプルな分散投資で「リスク軽減」

三井住友DSインカムバランスNISAファンド(成長投資型)/三井住友DSインカムバランスNISAファンド(予想分配金提示型)を併せて、当ファンドおよび「はぐくむニーサ」という場合があります。

三井住友DSインカムバランスNISAファンド(成長投資型)/三井住友DSインカムバランスNISAファンド(予想分配金提示型)を併せて、当ファンドおよび「はぐくむニーサ」という場合があります。

●分散投資のパフォーマンスには資産配分比率が大きな影響を与えます。

●「はぐくむニーサ」では株式やリートの投資比率を高めた固定配分で、世界経済の成長の恩恵をより多く享受することが期待されます。

「はぐくむニーサ」の基本配分比率(%)

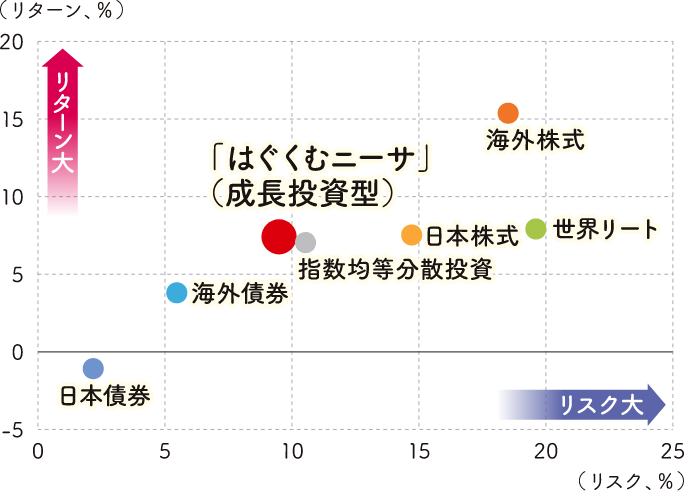

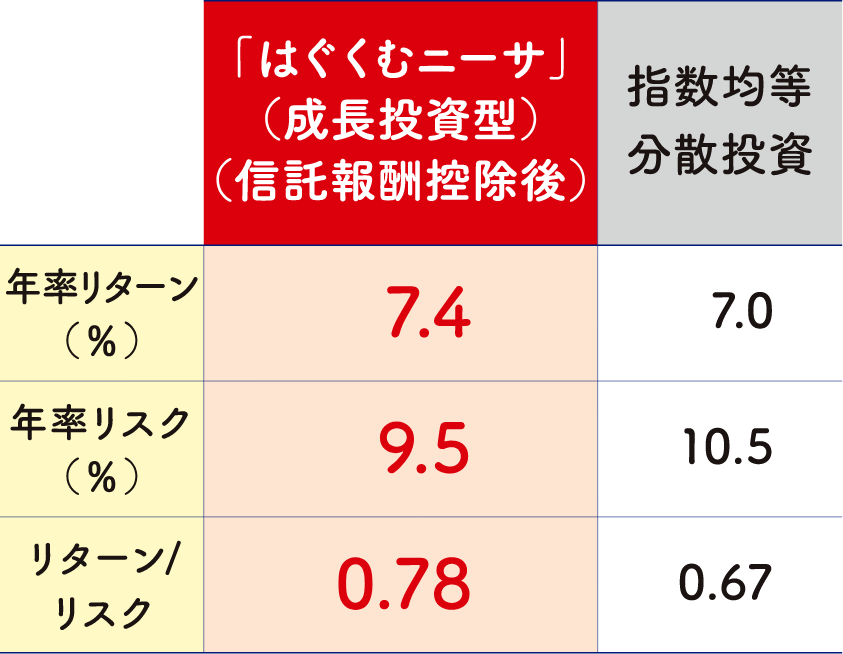

●株式やリートへの投資比率が高い「はぐくむニーサ」は、指数均等分散投資と比較して、リスクに対するリターンの割合が高くなっており、投資効率の良さがわかります。

各資産と「はぐくむニーサ」 (成長投資型)シミュレーション のリスク・リターン比較

2018年3月末~2023年10月末、月次

(注1)「はぐくむニーサ」(成長投資型)のシミュレーションは日本株式「配当フォーカスマザーファンド」22.5%、海外株式「グローバル好配当株マザーファンド」22.5%、日本債券「国内債券(クレジット積極型)・マザーファンド」10.0%、海外債券「コーポレート・ボンド・インカムマザーファンド」22.5%、リート「Jリート・アジアミックス・マザーファンド」22.5%に投資し、毎月末にリバランスしたものと仮定して実質的な信託報酬(年0.9812%)を控除して算出。なお、「国内債券(クレジット積極型)・マザーファンド」は当ファンドの組入投資信託証券の「FOFs用ジャパン・クレジット・ファンド(適格機関投資家専用)」と戦略を共有する類似ファンド。年率リターンは累積騰落率を年率換算し、年率リスクは月次騰落率の標準偏差を年率換算して算出。 (注2)各資産および指数均等分散投資の日本株式はTOPIX、海外株式はMSCIコクサイインデックス、世界リートはS&P世界リート指数、日本債券はNOMURA-BPI総合指数、海外債券はFTSE世界債券インデックス(日本除く)。いずれも配当込み、円ベース、月次。分散投資は上記5資産に均等投資、毎月末にリバランスを実施。 (出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

※各資産および指数均等分散投資は過去のデータに基づくものであり、今後の市場環境等を保証するものではありません。「はぐくむニーサ」(成長投資型)は過去のデータを基に当社が行ったシミュレーションの結果であり、当ファンドの運用実績ではありません。また、当ファンドの将来の運用成果等を示唆あるいは保証するものでもありません。一定の前提条件に基づくものであり、経費等は考慮されていません。実際の運用においては、市場動向等の諸条件が異なることによりパフォーマンス等は大きく異なります。

インカムに着目「安定的な収益獲得」

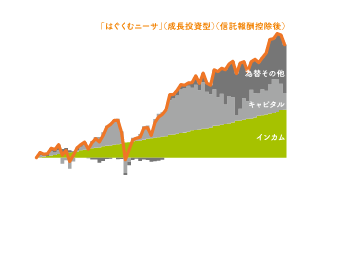

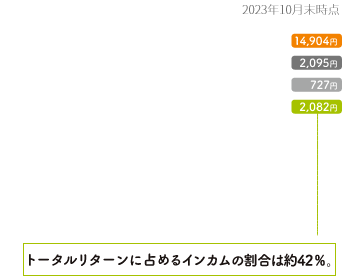

●インカムとは株式やリートから得られる配当収入、債券から得られる金利収入を指します。「はぐくむニーサ」ではインカム水準に着目して投資対象を選定しています。

●中長期でインカム収入を積み上げることで、安定的な収益の獲得につながります。投資期間が長いほど、インカム収入が積み上がり、短期的な下落による総合収益の減少を抑制することが期待されます。

「はぐくむニーサ」(成長投資型)シミュレーションパフォーマンスの要因分解

2018年3月末~2023年10月末、月次

●「はぐくむニーサ」(成長投資型)のシミュレーションでは、投資期間が長くなればなるほど、平均リターンも上昇しています。

「はぐくむニーサ」(成長投資型)シミュレーションの投資期間別、最大・平均・最小リターン(%)

2018年3月末~2023年10月末、月次

(注)「はぐくむニーサ」(成長投資型)のシミュレーションは日本株式「配当フォーカスマザーファンド」22.5%、海外株式「グローバル好配当株マザーファンド」22.5%、日本債券「国内債券(クレジット積極型)・マザーファンド」10.0%、海外債券「コーポレート・ボンド・インカムマザーファンド」22.5%、リート「Jリート・アジアミックス・マザーファンド」22.5%に投資し、毎月末にリバランスしたものと仮定して実質的な信託報酬(年0.9812%)を控除して算出。なお、「国内債券(クレジット積極型)・マザーファンド」は当ファンドの組入投資信託証券の「FOFs用ジャパン・クレジット・ファンド(適格機関投資家専用)」と戦略を共有する類似ファンド。

※上記は過去のデータを基に当社が行ったシミュレーションの結果であり、当ファンドの運用実績ではありません。また、当ファンドの将来の運用成果等を示唆あるいは保証するものでもありません。一定の前提条件に基づくものであり、経費等は考慮されていません。実際の運用においては、市場動向等の諸条件が異なることによりパフォーマンス等は大きく異なります。

アクティブ運用で「厳選投資」

●代表的な投資手法には、「パッシブ運用」と「アクティブ運用」があります。「パッシブ運用」では投資妙味のある銘柄もそうでない銘柄もすべてに投資することになります。「アクティブ運用」なら、銘柄を厳選して投資します。

*ベンチマークとは運用の指標としている基準のことです。

※上記は例示を目的とするものであり、すべてのケースに当てはまるとは限りません。

●三井住友DSアセットマネジメントの「アクティブ運用」のファンドは、市場の非効率性に着目し超過収益の獲得を目指すという投資哲学を基に運用されています。

●「はぐくむニーサ」では、当社の『アクティブ運用の投資哲学』を基に、10年超の運用実績を持つ複数の投資信託証券を中心に投資することで、安定的なインカム収益の確保と中長期的な資産の成長を目指します。

「はぐくむニーサ」では2つのコースをご用意しています。

●将来に備えて資産形成を行いたい方は「成長投資型」、定期的に投資成果を受け取りたい方は「予想分配金提示型」とライフプランに合わせてファンドを選択できます。

NISAとは?

あらためて知っておきたいNISAとは?

●NISAとは少額投資非課税制度の愛称で、毎年一定金額の範囲内で株式や投資信託等の金融商品から得られる利益が非課税になる(税金がかからなくなる)制度です。2024年1月からは新しいNISAに移行し、「つみたて投資枠」、「成長投資枠」として新たに投資条件が変更されています。

■投資信託の場合

■新NISA早わかり表

*一部対象外があります。 (出所)金融庁HPを基に三井住友DSアセットマネジメント作成

「成長投資枠」のポイント

●成長投資枠の上限は1,200万円となっており、対象商品は一定の基準を満たした上場株式や投資信託等となっています。つみたて投資枠の対象商品よりも幅広く商品を選ぶことができます。また旧制度ではつみたてNISAと一般NISAの併用はできませんでしたが、新NISAではつみたて投資枠と成長投資枠は併用が可能です。

対象者

日本に住む 満18歳以上の方

(NISA口座開設年の1月1日現在)

期間

口座開設期間が恒久化 非課税保有期間は無期限

非課税投資枠

年間投資枠 240万円

非課税保有限度額 1,200万円

(「つみたて投資枠」との合算の非課税保有限度額1, 800万円の内枠) 「成長投資枠」のみ利用の場合は1,200万円までです。売却した分の枠の再利用が可能です。ただし、年間投資枠を超えて投資はできません。

対象商品

上場株式・投資信託等

整理・監理銘柄の上場株式、信託期間20年未満、毎月分配型およびデリバティブ取引を用いた一定の投資信託等は対象外です。

(出所)金融庁HPを基に三井住友DSアセットマネジメント作成 新しいNISAは2024年1月から開始されています。制度の内容は今後変更される場合があります。

寄付スキームについて

「はぐくむニーサ」の運用管理費用(信託報酬)として三井住友DS アセットマネジメントが受け取った報酬の一部を、子育て支援活動等のために寄付します。

はぐくみプロジェクトとは、 投資家の皆様から頂いた運⽤管理費⽤(信託報酬)より、 ⼀定額がこどもの未来応援基金に寄付されるスキームの総称です。

政府の中核となる戦略である「子育て支援」と「資産所得倍増プラン」を、 地域金融機関などとともに推進します。

当ファンドははぐくみプロジェクト対象ファンドです。 当ファンドへの投資を通じて、ご自身の投資成果を得るとともに、 日本の明るい未来へ貢献しませんか?

詳細はこちら取扱い販売会社

ロゴをクリックすると外部サイトに遷移します

ファンドの投資リスク (詳しくは投資信託説明書(交付目論見書)をご覧ください。)

■当ファンドは、値動きのある有価証券等に投資しますので、基準価額は変動します。したがって、投資者の投資元本は保証されているものではなく、基準価額の下落により、損失を被り、投資元本を割り込むことがあります。■運用の結果として信託財産に生じた利益および損失は、すべて投資者に帰属します。■投資信託は預貯金と異なります。また、一定の投資成果を保証するものではありません。■当ファンドの主要なリスクは以下の通りです。〇価格変動リスク(株式市場リスク、債券市場リスク、不動産投資信託(リート)に関するリスク)〇信用リスク〇為替変動リスク〇カントリーリスク〇流動性リスク等があります。詳しくは投資信託説明書(交付目論見書)の投資リスクをご覧ください。

分配金に関する留意事項 (詳しくは投資信託説明書(交付目論見書)の「分配金に関する留意事項」をご覧ください。)

■分配金は、預貯金の利息とは異なり、ファンドの純資産から支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。■分配金は、計算期間中に発生した収益(経費控除後の配当等収益および評価益を含む売買益)を超えて支払われる場合があります。その場合、当期決算日の基準価額は前期決算日と比べて下落することになります。また、分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。■投資者のファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。

ファンドの費用 (詳しくは投資信託説明書(交付目論見書)をご覧ください。)

①投資者が直接的に負担する費用■購入時手数料:購入価額に3. 3%(税抜き3. 0%)を上限として、販売会社毎に定める手数料率を乗じた額。詳しくは販売会社にお問い合わせください。■信託財産留保額:換金申込受付日の翌営業日の基準価額に0.13%を乗じた額。

②投資者が信託財産で間接的に負担する費用■運用管理費用(信託報酬):ファンドの純資産総額に年0.957%(税抜き0.87%)の率を乗じた額。※投資対象とする投資信託の信託報酬等を含めた場合、年0. 9812%(税抜き0. 892%)程度*となります。

*実質的な負担は、有価証券届出書提出日(2023年12月19日)現在の投資対象とする投資信託の運用管理費用(信託報酬)に基づき記載しています。投資対象とする投資信託、もしくはその運用管理費用(信託報酬)が変更となった場合には、実質的な負担も変更となる場合があります。

■その他の費用・手数料:以下のその他の費用・手数料について信託財産からご負担いただきます。

●監査法人等に支払われるファンドの監査費用 ● 有価証券の売買時に発生する売買委託手数料● 資産を外国で保管する場合の費用 等

※上記の費用等については、運用状況等により変動するため、事前に料率、上限額等を示すことができません。

※上記の手数料等の合計額については、保有期間等に応じて異なりますので、表示することができません。

NISA制度に関する留意事項

■NISA⼝座については、通常の⼝座(特定⼝座等)と異なり、原則として同⼀年においてお⼀⼈さま⼀⼝座(⼀⾦融機関)のみ開設することができます(⾦融機関を変更した場合を除きます)。また、⼝座開設⾦融機関等の変更⼿続きを⾏った場合であっても、各年において⾮課税⼝座での買付は⼀つの⾮課税⼝座でしか⾏うことができませんのでご注意ください。■NISA⼝座で保有する投資信託等を、⾮課税扱いのまま異なる⾦融機関等に移管することはできません。■NISA口座において取り扱っている⾦融商品につきましては、販売会社にお問い合わせください。■NISA制度では、年間投資枠(つみたて投資枠120万円/成長投資枠240万円)と非課税保有限度額1,800万円(うち成長投資枠1,200万円)の範囲内で投資信託等の買付けを⾏うことができます。非課税保有限度額については、NISA⼝座で保有している投資信託等を売却した場合、売却により減少した非課税保有額の分を、その翌年以降の年間投資枠の範囲内で再利用することができます。■NISA⼝座で発生した損失については、特定⼝座や⼀般⼝座で保有する他の有価証券の売買益や配当⾦等との損益通算はできず、その損失の繰越控除もできません。■NISA⼝座で保有する投資信託の分配⾦を再投資する場合、その分について年間投資枠と非課税保有限度額を利⽤することになりますのでご注意ください。また、投資信託における分配⾦のうち、元本払戻⾦(特別分配⾦)はそもそも⾮課税であるため、NISA制度のメリットを享受できません。■基準経過⽇(NISA⼝座に初めてつみたて投資枠を設けた⽇から10年を経過した⽇および同⽇の翌⽇以後5年を経過した⽇ごとの⽇)におけるNISA⼝座開設者の⽒名・住所の確認が⾏われ、基準経過⽇から1年以内に確認ができない場合、新たにNISA口座への投資信託等の受け⼊れができなくなります。■つみたて投資枠を利⽤する場合は、累積投資契約を締結し、定期かつ継続的な⽅法により対象商品の買付けが⾏われます。■つみたて投資枠で買い付けた投資信託の信託報酬等の概算値が原則として年1回通知されます。■つみたて投資枠の対象商品は長期の積立・分散投資に適した一定の投資信託に限定されます。■成長投資枠の対象商品は制度の目的(安定的な資産形成)に適したものに限定され、信託期間20年未満、毎月分配型の投資信託およびデリバティブを用いた一定の投資信託等が対象から除外されています。

※上記の内容は作成基準⽇現在の情報に基づくものであり、今後、変更される場合があります。

重要な注意事項 下記の点をご理解いただき、投資のご判断はご自身でなさいますようお願い申し上げます。

■当資料は三井住友DSアセットマネジメントが作成した販売用資料であり、金融商品取引法に基づく開示書類ではありません。■当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。また、当資料は三井住友DSアセットマネジメントが信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。■当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。■投資信託は、値動きのある証券(外国証券には為替変動リスクもあります。)に投資しますので、リスクを含む商品であり、運用実績は市場環境等により変動します。したがって元本や利回りが保証されているものではありません。■投資信託は、預貯金や保険契約と異なり、預金保険・貯金保険・保険契約者保護機構の保護の対象ではありません。また登録金融機関でご購入の場合、投資者保護基金の支払対象とはなりません。■当ファンドの取得のお申込みにあたっては、販売会社よりお渡しする最新の投資信託説明書(交付目論見書)および目論見書補完書面等の内容をご確認の上、ご自身でご判断ください。また、当資料に投資信託説明書(交付目論見書)と異なる内容が存在した場合は、最新の投資信託説明書(交付目論見書)が優先します。投資信託説明書(交付目論見書)、目論見書補完書面等は販売会社にご請求ください。■当資料に評価機関等の評価が掲載されている場合、当該評価は過去一定期間の実績を分析したものであり、将来の運用成果等を保証するものではありません。■当資料に掲載されている写真がある場合、写真はイメージであり、本文とは関係ない場合があります。

作成基準日:2024年1月末時点